Автор:

Virginia Floyd

Дата Створення:

7 Серпень 2021

Дата Оновлення:

1 Липня 2024

Зміст

- кроки

- Частина 1 з 3: Створення основ для інвестування

- Частина 2 з 3: Вибір інвестиційних інструментів

- Частина 3 з 3: Купівля перших акцій

- Поради

- попередження

Купуючи акції, ви купуєте невелику частину компанії. Ще якийсь час назад акції купувалися за порадами брокера і шляхом голосових доручень. Сьогодні ж будь-яка людина, у якого є комп'ютер або навіть просто смартфон, може купувати і продавати акції одним натисканням кнопки. Якщо ви новачок в цій справі, то вас можуть зупиняти деякі здаються складності цього процесу. Однак, якщо ви вивчите деякі моменти, то зможете навчитися купувати акції самостійно і заробляти на інвестиціях.

кроки

Частина 1 з 3: Створення основ для інвестування

1 Задайте для себе цілі. Витратьте небагато часу і вирішіть для себе, навіщо вам потрібно інвестувати в акції. Ви хочете інвестувати, щоб створити певний запас коштів на майбутнє або подушку безпеки, щоб купити будинок або накопичити на навчання дітям? Або, може бути, ви хочете накопичити грошей на пенсію?

1 Задайте для себе цілі. Витратьте небагато часу і вирішіть для себе, навіщо вам потрібно інвестувати в акції. Ви хочете інвестувати, щоб створити певний запас коштів на майбутнє або подушку безпеки, щоб купити будинок або накопичити на навчання дітям? Або, може бути, ви хочете накопичити грошей на пенсію? - Непогана ідея - записати свої мотиви. Спробуйте записати свої цілі в грошовому вираженні, оцінивши, скільки коштів вам може знадобитися в майбутньому на ваші цілі.

- Наприклад, покупка житла може вимагати внесення первинного платежу в 300 тисяч рублів і більше, а в цілому нерухомість може обійтися в 2 мільйони рублів і більше. Для пенсії вашою метою може бути накопичити 5 мільйонів рублів або більше.

- У більшості людей утворюється більше однієї мети для інвестицій. Ці цілі часто варіюються за пріоритетністю термінів. Наприклад, ви можете поставити собі за мету купити житло протягом трьох років, накопичити на навчання дитини протягом 15 років і накопичити на пенсію протягом 35 років. Запис своїх інвестиційних цілей допоможе вам чітко зрозуміти, що потрібно робити, а крім того, допоможе краще сконцентруватися на цілі.

2 Визначте терміни інвестування. Ваші цілі інвестування визначатимуть час, протягом якого інвестиції будуть залишатися на рахунку. Чим на довший термін ви інвестуєте, тим вище ймовірність позитивного доходу.

2 Визначте терміни інвестування. Ваші цілі інвестування визначатимуть час, протягом якого інвестиції будуть залишатися на рахунку. Чим на довший термін ви інвестуєте, тим вище ймовірність позитивного доходу. - Якщо ваша мета - накопичити гроші на покупку житла через три роки, то ваш термін інвестування, або «горизонт інвестування», відносно короткий. Якщо ви інвестуєте в фонди з метою накопичити на пенсію через 30 років, тоді це довгостроковий горизонт інвестування.

- Фондовий індекс S & P 500 - це «портфель» з 500 найбільш торгованих акцій. За період з 1926 року по 2011 рік було всього лише чотири 10-річних періоду, коли цей індекс падав. За періоди в 15 років у цього індексу не було збитків. Якщо ви купите і будете тримати цей індекс протягом тривалого терміну, швидше за все, ви отримаєте прибуток.

- У той же час індекс S & P 500 падав за один рік в 24 рази за історію існування, з 1926 року по 2014 рік. У короткостроковому періоді акції надзвичайно волатильні, тобто їх ціна може різко і швидко змінюватися. А отже, інвестування в короткостроковому періоді пов'язане з більш високими ризиками в порівнянні з інвестуванням на довгий термін. Якщо ви інвестували кошти вдало, то ви зможете отримати більший прибуток, а якщо невдало - ви можете втратити все.

3 Визначте свій ризик-профіль. Всі інвестиції пов'язані з ризиком. У всіх випадках є ризик того, що ви втратите частину грошей або навіть все повністю. Ніхто не може гарантувати дохід від інвестицій, як і не може гарантувати навіть повернення початкової суми, яку ви інвестували. Те, наскільки ви готові ризикнути, інвестуючи, називається «толерантністю до ризику».

3 Визначте свій ризик-профіль. Всі інвестиції пов'язані з ризиком. У всіх випадках є ризик того, що ви втратите частину грошей або навіть все повністю. Ніхто не може гарантувати дохід від інвестицій, як і не може гарантувати навіть повернення початкової суми, яку ви інвестували. Те, наскільки ви готові ризикнути, інвестуючи, називається «толерантністю до ризику». - Перед тим як інвестувати гроші, запитайте себе: «Скільки грошей я готовий (а), втратити, якщо що-небудь піде не так?»

- У більшості випадків чим вищий ризик втратити гроші, тим вище потенційний дохід.

- Наприклад, інвестиції, які можуть вирости в два рази за місяць, набагато більш ризиковані, ніж ті, які можуть вирости в два рази за десять років.

- Немає таких інвестицій, що стоять втраченого сну. Якщо досягнення інвестиційних цілей вимагає непосильних зусиль, вам варто переглянути свої цілі: тимчасові рамки або самі цілі.

- Наприклад, уявіть, що ваша мета - накопичити гроші на початковий внесок в 400 000 рублей на покупку житла вартістю 2 500 000 рублів протягом 3 років. Якщо вам знадобиться переглянути свою мету, то ви можете переглянути суму, тобто вам знадобиться розглянути варіанти житла вартістю 2 000 000 рублів з початковим внеском в 300 000 рублей, але при цьому зберегти термін накопичення 3 роки. Або ви можете переглянути терміни інвестування, збільшивши їх до 5 років, щоб мета була більш досяжною. Ви також можете розглянути поєднання цих параметрів зі зменшенням мети і продовженням горизонту.

- Одне з перших правил інвестування - по можливості уникати збитку. Не беріть на себе ризики, коли в цьому немає необхідності для досягнення цілей.

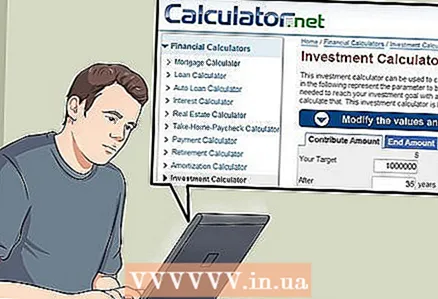

4 Обчисліть, які інвестиції потрібні для досягнення цілей. Для обчислення ви можете використовувати будь-який з безлічі доступних в інтернеті калькуляторів. Обчисліть відсоток, який ви плануєте отримувати за своїми інвестиціям, і розмір цих інвестицій для досягнення ваших цілей.

4 Обчисліть, які інвестиції потрібні для досягнення цілей. Для обчислення ви можете використовувати будь-який з безлічі доступних в інтернеті калькуляторів. Обчисліть відсоток, який ви плануєте отримувати за своїми інвестиціям, і розмір цих інвестицій для досягнення ваших цілей. - Наприклад, припустимо, вам потрібно накопичити 300 000 рублей за три роки, але ви можете інвестувати тільки 5000 рублів на місяць. В такому випадку вам потрібно знайти спосіб отримувати колосальні 38,2% річних всі три роки для досягнення цілей, а це пов'язане з високими ризиками. Більшість інвесторів вважатимуть такі інвестиції поганим рішенням.

- Більш розумним варіантом буде збільшити тимчасові горизонти до чотирьох з половиною років. В такому випадку інвестиційна мета буде більш безпечною і досяжною - 4,8% річних.

- Інший варіант - збільшити суму, яку ви вкладаєте щомісяця з 5000 рублів до 7750 рублів. Так, ви досягнете своєї мети в 300 000 рублей з більш реалістичними 5,037% річних.

- Ви також можете зменшити свою фінансову мета в 300 000 за три роки до 19 621 за три роки при збереженні суми в 5 000 рублів, що інвестується щомісяця. Щоб досягти цієї мети, ваш дохід від інвестицій повинен становити лише 6% в рік.

Частина 2 з 3: Вибір інвестиційних інструментів

1 Дізнайтеся, які типи інвестицій бувають. Наступним завданням буде вибрати, які типи інвестицій вам найбільше підходять і які варіанти вам доступні.

1 Дізнайтеся, які типи інвестицій бувають. Наступним завданням буде вибрати, які типи інвестицій вам найбільше підходять і які варіанти вам доступні. - Ви можете купувати акції конкретних компаній. Купівля акцій компаній означає часткове володіння цими компаніями. В результаті ваш дохід буде таким же, як і у власника будь-якого іншого бізнесу. Якщо продажі і прибуток компанії виростуть, то і частка компанії на ринку, швидше за все, виросте. Це особливо вірно в довгостроковій перспективі.

- У короткостроковій перспективі ринкова вартість компанії залежить від настрою інвесторів і їх очікувань. Емоції, чутки і сприйняття компанії в цілому змінюють ринкову вартість компаній. Ціни, за якими ви купуєте і продаєте акції, і визначає вашу прибуток.

- Ви також можете інвестувати в пайові інвестиційні фонди (ПІФи). Такі фонди дозволяють багатьом людям інвестувати в безліч різних акцій разом. В результаті виходить інструмент з більш низьким рівнем ризику, особливо в короткостроковому періоді.

- Останнім часом набирають популярність ETF (Exchange Traded Funds або фонди, що торгуються на біржі), багато людей називають ці фонди індексними. Вони являють собою портфелі акцій, якими, як правило, не керує менеджер. Більшість створюються для копіювання руху індексу, наприклад індексу S & P 500, індексу московської біржі або iShares Russell 2000.

- Як і окремі акції, ETF торгуються на ринку. Вартість ETF може змінюватися протягом дня.

- Деякі ETF відстежують конкретні галузі, товари, облігації або валюти.

- Перевагою індексних фондів є диверсифікація інвестицій. Деякі індексні фонди торгуються з мінімальною комісією або без комісії зовсім. Це робить їх доступними для інвестування.

2 Вивчіть ключові терміни. Багато людей покладаються на фінансові новини для того, щоб зрозуміти прибутковість акцій або стан ринку в цілому. Щоб ефективніше користуватися цими джерелами інформації, важливо знати і розуміти деякі ключові терміни.

2 Вивчіть ключові терміни. Багато людей покладаються на фінансові новини для того, щоб зрозуміти прибутковість акцій або стан ринку в цілому. Щоб ефективніше користуватися цими джерелами інформації, важливо знати і розуміти деякі ключові терміни. - Прибуток на акцію: частина прибутку компанії, яка виплачується власникам акцій. Якщо ви сподіваєтеся заробляти дивіденди зі своїх інвестицій, то це важливий елемент!

- Ринкова капіталізація: загальна вартість усіх акцій компанії. Ця сума становить загальну вартість компанії.

- Рентабельність власного капіталу: дохід, який генерує компанія, щодо суми, вкладеної акціонерами. Цей показник корисний для порівняння компаній, що працюють в одній галузі, так як він дозволяє визначити, яка компанія найбільш прибуткова.

- Бета: показник волатильності акцій по відношенню до ринку в цілому. Це корисний показник для оцінки ризиків. Як правило, якщо бета нижче 1, то акції мають досить низьку волатильність. Акції з бета вище 1 високо волатильними.

- Ковзне середнє: середня ціна за акцію компанії за певний період часу. Цей показник може бути корисним при визначенні того, чи є поточна ціна гарної для покупки або продажу.

3 Слідкуйте за аналітиками. Аналіз акцій може вимагати багато часу, та й в цілому цю непросту справу, особливо для початківців. Саме тому ви можете використовувати звіти аналітиків. Зазвичай аналітики уважно стежать за певними компаніями і оцінюють їх ефективність.

3 Слідкуйте за аналітиками. Аналіз акцій може вимагати багато часу, та й в цілому цю непросту справу, особливо для початківців. Саме тому ви можете використовувати звіти аналітиків. Зазвичай аналітики уважно стежать за певними компаніями і оцінюють їх ефективність. - Є багато безкоштовних сайтів з гарною репутацією, на яких публікуються думки аналітиків про компаніях.

- Аналітики часто дають поради - короткі рекомендації для конкретних акцій, які часто звучать як «купувати», «продавати» або «тримати». Втім, інші рекомендації, такі як «акції перекуплені» можуть бути менш очевидними.

- Різні аналітики використовують різні терміни в своїх рекомендаціях. Фінансові сайти часто містять керівництва, в яких пояснюються ті чи інші терміни, які використовуються різними компаніями.

4 Визначтеся з інвестиційною стратегією. Коли ви зберете всю інформацію, пора буде подумати про свою інвестиційну стратегію. Різні інвестори використовують різні підходи. Ось, які чинники вам варто врахувати.

4 Визначтеся з інвестиційною стратегією. Коли ви зберете всю інформацію, пора буде подумати про свою інвестиційну стратегію. Різні інвестори використовують різні підходи. Ось, які чинники вам варто врахувати. - Диверсифікація інвестицій. Диверсифікацією називається ступінь, з якою ви розподіляєте свої гроші по різних інвестиційних інструментів. Інвестування всіх своїх коштів в мале число компаній може призвести до значного прибутку, якщо ці компанії показують хороші результати. Але в той же час такий підхід має більш високі ризики. Чим різноманітніші ваші інвестиції, тим нижче ризики. Чим краще диверсифіковані ваші інвестиції, тим нижче ризики.

- Нарощування прибутку завдяки складному відсотку. Це нарощування є результатом послідовного реінвестування одержуваного доходу. Якщо ви реінвестіруете те, що заробляєте на інвестиціях, то ви генеруєте таким чином ще більший дохід. Деякі компанії мають програми, що дозволяють робити це автоматично.

- Інвестування проти трейдингу. Під інвестуванням розуміється довгострокова стратегія, націлена на заробляння грошей при довгостроковому зростанні. Ціни акцій ростуть і падають, і інвестор вкладає свої кошти в надії, що в довгостроковій перспективі вони виростуть. Трейдинг - це більш активну участь в процесі, яке включає в себе покупку акцій на більш короткий період і потім їх продаж. Підхід «купуй на низах, продавай на верхах» може приносити великі прибутки, але вимагає постійного спостереження за котируваннями і пов'язаний з більш високим ризиком.

- Трейдери прагнуть оцінити емоції інвесторів щодо тієї чи іншої компанії, інтерпретуючи історію зміни котирувань.Їх мета - купити акції тоді, коли ціна на них зростає, і продати їх перш, ніж вона почне падати. Короткостроковий трейдинг пов'язаний з високими ризиками і не підходить для початківців інвесторів.

Частина 3 з 3: Купівля перших акцій

1 Розгляньте варіанти довірчого управління. Існує багато способів покупки акцій. У кожному варіанті є свої переваги і недоліки. Якщо у вас невеликий досвід в покупці акцій (або його немає зовсім), тоді ви можете розглянути варіанти інвестування з довірчим управлінням. Варто пам'ятати, що довірче управління коштує грошей, але в таких випадках вашими інвестиціями будуть займатися професіонали.

1 Розгляньте варіанти довірчого управління. Існує багато способів покупки акцій. У кожному варіанті є свої переваги і недоліки. Якщо у вас невеликий досвід в покупці акцій (або його немає зовсім), тоді ви можете розглянути варіанти інвестування з довірчим управлінням. Варто пам'ятати, що довірче управління коштує грошей, але в таких випадках вашими інвестиціями будуть займатися професіонали. - Наприклад, брокер може направляти вас через процес покупки і продажу акцій, відповідати на будь-які ваші питання. Ви можете запитати брокера: «Які акції ви рекомендуєте купити для мого ризик-профілю?» - і: «Чи є у вас аналітичні звіти по акціях, які я хочу купити?»

- Щоб знайти підходящого брокера, запитайте у знайомих або пошукайте відгуки в інтернеті. Зверніть увагу на те, що брокер повинен мати всі необхідні сертифікати і ліцензії. Віддавайте перевагу великим брокерам з позитивною репутацією.

- Пам'ятайте, що довірче управління коштує грошей. Часто брокери стягують за нього фіксовану суму і (або) комісії при купівлі та продажу акцій. Також часто при довірчому управлінні є певний поріг входу, тобто мінімальна сума, яку ви повинні покласти на свій рахунок.

- Наприклад, якщо ви вирішили купити акції Газпрому на 50 000 рублів, брокер може взяти комісію в 1500 рублів для виконання угоди.

2 Розгляньте варіанти самостійного управління. Якщо ви не готові платити високі комісії брокерам за управління і хочете займатися інвестуванням самостійно, розгляньте брокерів, що пропонують невисокі тарифи за обслуговування.

2 Розгляньте варіанти самостійного управління. Якщо ви не готові платити високі комісії брокерам за управління і хочете займатися інвестуванням самостійно, розгляньте брокерів, що пропонують невисокі тарифи за обслуговування. - Недоліком такого самостійного управління активами є те, що ви не будете отримувати професійних порад, але великою перевагою є те, що ви зможете помітно заощадити на комісіях.

- Ось кілька найбільш популярних в Росії брокерів: «Тінькофф Інвестиції», «ВТБ Мої інвестиції», «Сбербанк Брокер», «БКС Брокер», «Відкриття» і так далі.

3 Розгляньте варіант відкриття ІВС. З 2015 року в Росії стали використовуватися індивідуальні інвестиційні рахунки (ІВС) - брокерський рахунок або рахунок довірчого управління фізичної особи, за яким передбачені 2 види податкових пільг на вибір.

3 Розгляньте варіант відкриття ІВС. З 2015 року в Росії стали використовуватися індивідуальні інвестиційні рахунки (ІВС) - брокерський рахунок або рахунок довірчого управління фізичної особи, за яким передбачені 2 види податкових пільг на вибір. - ІВС має низку обмежень, як, наприклад, зараховувати на ІВС можна тільки рублі і максимальна сума для зарахування обмежена 1 мільйоном рублів в рік.

- У той же час ІВС дозволяють отримувати податкові пільги при дотриманні певних вимог. Відрахування можуть бути типів: відрахування в розмірі 13% на вносяться кошти з ПДФО, сплачений фізичною особою за поточний рік за основним місцем роботи або звільнення від виплати податку на дохід, отриманий на ІВС (при закритті рахунку).

- Наприклад, якщо ви поповните ІВС на 400 000 рублей за календарний рік, вже в наступному році ви зможете подати документи на повернення 52 000 рублів, якщо ви, зрозуміло, заплатили ПДФО на цю суму за цей рік.

- Недоліком ІВС є лише те, що з нього не можна виводити кошти, не закриваючи сам рахунок, а для отримання податкових пільг (що дає ІВС переваги в порівнянні зі звичайним брокерським рахунком) ІВС повинен бути відкритий хоча б 3 роки. Іншими словами, будь-які засоби, призначені на ІВС, будуть заблоковані на цей термін, як і дивіденди (в деяких випадках).

4 Відкрийте брокерський рахунок. Незалежно від обраного варіанту вашим наступним кроком буде відкриття брокерського рахунку. Ви також можете розглянути варіант відкриття індивідуального інвестиційного рахунку (ІВС). У більшості брокерів рахунок можна відкрити онлайн або навіть через мобільний додаток. При цьому вам може знадобитися надати певні документи або заповнити деякі форми.Список документів та інші нюанси можуть варіюватися.

4 Відкрийте брокерський рахунок. Незалежно від обраного варіанту вашим наступним кроком буде відкриття брокерського рахунку. Ви також можете розглянути варіант відкриття індивідуального інвестиційного рахунку (ІВС). У більшості брокерів рахунок можна відкрити онлайн або навіть через мобільний додаток. При цьому вам може знадобитися надати певні документи або заповнити деякі форми.Список документів та інші нюанси можуть варіюватися. - Якщо ви плануєте скористатися довірчим управлінням, вибирайте того брокера, який здається вам надійним і з яким ви будете готові поділитися своїм особистим фінансовою інформацією. Чим більше інформації буде у керуючого активами, тим успішніше він зможе вирішувати поставлені перед ним завдання відповідно до ваших потреб.

- Якщо ви збираєтеся вибрати брокера з самостійним управлінням, то, ймовірно, вам знадобиться заповнити кілька анкет, відправити свої документи, а в деяких випадках і відвідати офіс. Також може знадобитися внести певну суму на свій рахунок для початку торгівлі.

- Процедура відкриття ІВС нічим не відрізняється від процедури відкриття брокерського рахунку. При відкритті рахунку зверніть увагу на тариф обслуговування, який ви вибираєте. У більшості випадків найкраще вибирати тариф без щомісячної плати за обслуговування рахунку.

5 Розмістити оголошення про пошук цінних паперів. Коли ви відкриєте і налаштуєте свій рахунок, ви зможете зробити свою першу покупку - вона повинна бути швидкою і легкою. Спосіб покупки акцій може варіюватися.

5 Розмістити оголошення про пошук цінних паперів. Коли ви відкриєте і налаштуєте свій рахунок, ви зможете зробити свою першу покупку - вона повинна бути швидкою і легкою. Спосіб покупки акцій може варіюватися. - Якщо ви вирішили користуватися послугами довірчого управління, то можете просто подзвонити своєму брокеру. Брокер зробить все необхідне за вас. Ваш рахунок буде вже відкрито, і перед покупкою брокер попросить вас озвучити свій номер рахунку. Також брокер підтвердить вашу заявку, яку він розмістить в системі. Слухайте брокера уважно, адже всі ми люди і можемо помилитися.

- Якщо ви користуєтеся самостійним брокерським планом, то ви зможете розміщувати заявки на покупку акцій онлайн. Робити це можна через онлайн-платформу, через термінал QUIK або мобільний додаток, якщо ваш брокер пропонує таке. При розміщенні заявки вам знадобиться визначитися, яку суму ви готові інвестувати і скільки лотів ви можете придбати на цю суму.

- Купівля цінних паперів на ІВС нічим не відрізняється від покупки цінних паперів на брокерський рахунок. Однак ви повинні пам'ятати про певні обмеження на суму інвестицій і самі інвестиційні інструменти, про які було згадано вище.

6 Слідкуйте за своїми інвестиціями. Дуже важливо зрозуміти, що акції та фондові ринки волатильні. Вартість акцій може зростати і падати, особливо протягом короткого періоду часу. Якщо ви побачите, що якісь з ваших інвестицій показує не дуже хороший результат, то, можливо, вам варто зробити ребалансування свого портфеля.

6 Слідкуйте за своїми інвестиціями. Дуже важливо зрозуміти, що акції та фондові ринки волатильні. Вартість акцій може зростати і падати, особливо протягом короткого періоду часу. Якщо ви побачите, що якісь з ваших інвестицій показує не дуже хороший результат, то, можливо, вам варто зробити ребалансування свого портфеля. - Ціни акцій відображають настрої інвесторів. Дуже часто інвестори реагують на чутки, неправдиву інформацію, вони часто схильні до очікуванням і сумнівам. Не варто витрачати час на відстеження ціни своїх акції протягом дня або тижня, якщо ви інвестуєте на рік або більш тривалий термін.

- При дуже уважному відстеження цін на акції ви ризикуєте прийняти спонтанне рішення і потерпіти збитки. Намагайтеся відстежувати ефективність своїх вкладень протягом тривалого терміну.

- Разом з цим не забувайте аналізувати і розпізнавати, коли з акціями компанії не все так добре, як має бути. Наприклад, якщо компанія програла великий судовий процес, якщо вона вийшла на новий ринок з високою конкуренцією, то акції компанії можуть сильно впасти. У таких випадках варто подумати про продаж акцій.

Поради

- У магазинах і в інтернеті можна знайти багато корисних книг, журналів і сайтів про акції і фондових ринках. Проведіть власні дослідження, вивчіть питання докладно перед покупкою тих чи інших фондових інструментів.

- Перед покупкою акцій за реальні гроші спробуйте попрацювати якийсь час на демо-рахунку. Відстежуйте ціни акцій і робіть записи, чому ви вирішили купити або продати ті чи інші інструменти. Оцініть, окупилися ваші інвестиційні рішення. Як тільки ви навчитеся розуміти, як функціонують фінансові ринки, і відчуєте моральну готовність здійснювати операції на ньому, ви зможете почати купувати реальні цінні папери за реальні гроші.

- Інвестуйте в ті компанії, які ви знаєте і які вам подобаються, якщо вони здаються вам перспективними.

попередження

- Будь-які інвестиції пов'язані з ризиком. Чи не інвестуйте, якщо ви не готові втратити гроші.